以2005年为例,与宏观税负水平较高的发达国家丹麦相比,我国宏观税负水平低33.6个百分点;与宏观税负水平较低的国家日本相比,我国宏观税负水平低1.65个百分点。与发展中国家中宏观税负较高的国家南非相比,我国宏观税负低19个百分点;与宏观税负较低的国家秘鲁相比,我国宏观税负高1.85个百分点。

比较之二:中国与发达国家、发展中国家宏观税负(含社会保障缴款)比较。

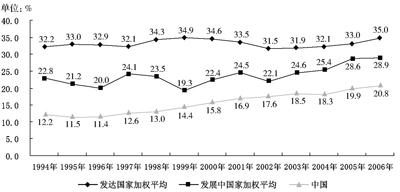

从宏观税负(含社会保障缴款)的发展趋势看,从1994~2006年的13年中,发达国家的宏观税负基本在31%~35%之间波动,发展中国家宏观税负基本在20%~29%之间波动。我国的宏观税负(含社会保障缴款)基本在11%~20%之间波动(详见图2)。

图2中国与发达国家、发展中国家宏观税负(含社会保障缴款)走势对比

以2005年为例,与发达国家含社会保障缴款的宏观税负水平较高的国家瑞典相比,我国同口径宏观税负低31个百分点;与发达国家含社会保障缴款的宏观税负较低的国家美国、日本相比,我国也低8个百分点左右。与发展中国家含社会保障缴款的宏观税负水平较高的国家匈牙利相比,我国同口径宏观税负低18个百分点;与发展中国家含社会保障缴款的宏观税负较低的国家秘鲁相比,我国高出4个百分点。

通过上述对中外宏观税负的比较分析,可以得出以下结论,即目前我国在世界上仍处于宏观税负水平较低的国家行列。

在分析税收负担并作国际比较时,不能脱离不同国家所处的发展阶段和政府职能范围,宏观税负水平没有放之四海皆适用的统一标准,有些机构将税率简单加总比较各国的税负痛苦指数是不妥的。因此,在进行国际税负比较的过程中,应注意和避免以下几个问题:一是国与国之间税制结构有较大的差异,不能简单对比。比如美国的销售税,税率为5%左右,以销售额为税基;我国对应的增值税,税率为17%,但是以增加值为税基,两者是不同的。如据此认为我国增值税负担是美国销售税的3倍多,显然不对。二是用最高名义税率直接作为税负计算,不考虑税基大小和税收实际收入。如我国新修订的《个人所得税法》规定7档税率,最低为3%,最高为45%,能够适用45%的纳税人很少。如果取个人所得税最高档税率45%直接作为税负计算显然是不准确的。三是只考虑名义税率,不考虑实际收入。我国税法中减免税规定较多,数额比较大,实际征收率往往低于名义税率。另外,各国征管水平不同,使得实际征收率有所差异。因此,分析税收负担并作国际比较时,不能只看若干税种的税率高低,应用国际通行的办法比较税收收入占国内生产总值的比重,即宏观税负情况。

上述进行的国际比较,仅是对税收负担而言的宏观比较。从目前我国的实际情况看,纳税人除了按照国家的税收法律法规缴纳税款外,还要向有关政府部门缴纳部分基金和收费。如果将税和费共同计入总体负担进行比较,则我国企业和居民的负担水平会有一定的变化,与其他国家的比较也会随之改变。但由于有关部门目前尚无对费的全面规范统计,无法就此进行比较。为了进一步优化政府收入结构,应当推进税费改革,使国家参与国民收入的分配更加规范、更加有效。

我国的税收收入

一、近年来税收收入状况

1994年以来,我国税收收入一直保持了稳定较快增长的态势,特别是近年来,我国税收收入(不包括关税、船舶吨税、耕地占用税和契税,未扣减出口退税,下同)出现了规模迅速扩大,收入高位增长的好势头。“十一五”期间,全国税收收入稳步增长,每年一个台阶,2006年税收收入为37637亿元,2007年突破4万亿元,为49452亿元;2008年突破5万亿元,为57862亿元;2009年突破6万亿元,达到63104亿元;2010年突破7万亿元,达到77394亿元。“十一五”期间,全国累计税收收入突破28万亿元,是“十五”期间总收入的2.6倍,税收增收额年均为9305亿元,比“十五”的增收额年均高出5665亿元。税收收入保持稳定较快增长,是国民经济快速增长和企业效益大幅提高的反映。各级党委、政府、社会各界对税收工作的支持,全国税务系统推进依法治税、加强税收征管保证了收入增长。广大纳税人为国家税收收入增长作出了积极贡献。

二、税收收入增长变化的特点

在税收收入总量逐年增加的同时,税收收入质量也不断提高,具体表现在收入结构进一步优化、宏观税负水平不断提升、税收弹性系数日趋合理。从近几年税收收入增长变化情况看,呈现以下几方面特点:

1.从税收结构上看,收入格局明显优化。1984年第二步“利改税”逐步形成了以货物劳务税和所得税为主体、其他税种相配合的新税制体系,大体适应了当时中国经济体制改革起步阶段的经济状况,对于贯彻国家的经济政策,调节生产、分配和消费,起到了积极的促进作用。在此基础上,1994年国家又进行了更大规模的税制改革,形成了以增值税、消费税和营业税为主的货物与劳务税,规范了内资企业所得税和个人所得税,由此我国基本适应社会主义市场经济体制的税制框架初步建立。货物与劳务税和所得税在税收收入中发挥了主导作用,2000年两大类税种收入占税收总收入的比重分别达到70.4%和19.2%,此后所得税占税收总收入比重进一步加强。2005年~2010年,所得税收入占当年税收收入比重分别为24.6%、25.3%、26%、27.5%、25.5%和25.1%,而同期货物与劳务税收入占税收总收入的比重分别为69.1%、67.9%、63.6%、63.5%、65.8%和66.1%,税收结构逐步优化,彰显了双主体税制格局的变化趋势,符合市场经济发展的基本取向,有利于更有效地发挥税收调节经济和分配的整体功能作用。

2.从税收收入分配体制上看,中央级税收收入和地方级税收收入均实现快速增长,两级收入占比基本稳定。2009年,中央级税收收入完成39325亿元,比2008年增长8.4%,增收3049亿元,占全国税收收入的比重为62.3%;地方级税收收入完成23778亿元,比2008年增长10.2%,增收2193亿元,占全国税收收入的比重为37.7%。2010年,基本上保持了这一分配格局,其中,中央级税收收入完成47934亿元,比2009年增长21.9%,增收8609亿元,占全国税收收入的比重为61.9%;地方级税收收入完成29460亿元,比2009年增长23.9%,增收5682亿元,占全国税收收入的比重为38.1%。中央级税收收入的高幅增长,增强了中央政府的宏观调控能力;同时,地方级税收收入的快速增长,也壮大了地方政府的财力,为促进地方经济社会发展和改善民生提供了必要的财力保障。

3.从区域结构上看,中、西部税收增长快于东部。2010年,东、中、西部地区税收收入分别完成53341亿元、12002亿元和12052亿元,分别比2009年增长21.1%、23.5%和29%,占全国税收收入的比重分别为68.9%、15.5%和15.6%。从数字上看,虽然东部地区税收收入仍然占全国税收收入的较大比重,仍然是国家财政收入的主要来源地,但中、西部地区税收收入均实现了快速增长。只要保持目前良好的发展势头,必将实现东、中、西部地区间经济社会的协调发展。

4.从所有制结构上看,非国有企业税收贡献比重逐年提高。2000年,国有企业、集体企业、股份公司及股份合作企业、私营企业、涉外企业和其他企业的税收贡献额占税收收入的比重分别为42.6%、9.7%、20.5%、3.3%、17.5%和6.4%。到2010年,上述各种经济成分企业的税收贡献额分别为11974亿元、841亿元、34054亿元、8237亿元、16390亿元和5899亿元,比重分别变化为15.5%、1.1%、44%、10.6%、21.1%和7.6%。国有企业和集体企业税收贡献额占比的下降、其他经济成分企业税收贡献额占比的提高,从税收角度反映了我国经济体制改革的历史进程,显示了股份制企业等非国有制经济的强大生命力。可以预见,股份制经济将成为我国税收收入的主要来源。

5.政府的宏观调控作用日益显现,使税收收入的产业构成发生了一定变化。第三产业税收比重明显上升,2010年,二、三产业税收收入占比分别为53.5%和46.4%,第三产业所占比重比2001年~2005年提高5.4个百分点。其中,从重点行业税收增幅来看,六大高耗能行业税收(剔除成品油税费改革增收影响)增速减缓,2009年占第二产业税收比重较2007年下降了6.2个百分点;以房地产、金融业为代表的现代服务业税收增长较快,2006年~2009年年均增幅达到37.4%,明显高于整体税收增长幅度。

三、科学认识税收增长与GDP增长的关系

近年来,我国税收实现稳定快速增长,从1994年~2010年GDP和税收对比情况看,税收增长与GDP的增长并不保持同步。大多数年份税收的增长速度超过GDP的增长速度,但也有一些年份税收的增长速度低于GDP的增长速度。如1994年~1996年税收增长速度低于GDP的增长速度,2000年~2008年和2010年税收的增长速度高于GDP的增长速度,2009年两者基本持平。产生这一结果的原因是多方面的。