摘要:新冠肺炎疫情全球大流行,会对世界经济和贸易活动造成严重的冲击。我国作为世界最大的贸易国,外贸出口不仅受我国疫情的影响,未来也将受疫情世界大流行的冲击。研究发现:巴西寨卡病毒疫情对经贸活动的冲击,不仅体现为对本国出口的直接负面冲击,也通过影响总产出对进口形成间接的负面冲击,且这种冲击的持续期较之出口更长。本文构建了疫情冲击我国出口的两阶段模型,发现新冠肺炎疫情对我国出口的影响具有长期性和复杂性的特征:从影响因素来看,既受我国疫情控制和复工复产的影响,也受疫情世界大流行的影响;从影响周期来看,我国疫情可控开始恢复生产的时间正好与世界范围内疫情冲击各国经济进而影响各国进口的时间相衔接,从而使得我国出口的不确定性更为突出。因此,加强外贸出口促进政策的前瞻性和灵活性是稳外贸政策的核心,而发挥出口信用保险的逆周期调整功能,是稳外贸政策最有力的抓手;用足用好出口信用保险,对于稳定外贸基本盘进而稳定经济预期具有重要的战略意义。

一、流行病疫情冲击疫情国外贸的机理与路径分析

从理论角度看,流行病疫情对疫情国外贸活动的冲击分为两个阶段,第一阶段主要是对出口的冲击,这种冲击是直接影响,第二个阶段是对进口的冲击,这种冲击主要是间接影响,是通过影响总产出进而影响进口,具体特征如下:

1、疫情首先对一国出口贸易形成直接冲击,这种冲击来源于非疫情国的疫情管控措施和疫情国的疫情管控措施两个方面:(1)尽管世界卫生组织从来都不赞成由于公共卫生健康的原因限制主要疫情国(区域)对外贸易,但各国出于对疫情的恐慌,都会对疫情国采取一定的防范措施,这些措施不可避免地会对疫情国出口形成冲击:在短期内可能会增加出口商品的运输成本、检疫成本和仓库成本,间接导致出口商品竞争力下降,入境管制措施也将造成疫情国出口服务贸易停滞。(2)疫情国自身采取的疫情管控措施也会影响企业的生产经营活动,部分出口企业生产中断,出口商品订单可能出现交付延误,对国内区域、行业、企业造成非均衡式冲击;从中期角度看,疫情期间的生产停滞,可能导致供应商和客户流失,对外贸出口产业链和上下游企业造成冲击,引发产业链转移风险,从而对出口造成较长时间的负面影响。

2、疫情对一国进口的影响是通过影响一国总产出而间接发挥作用,这种影响具有滞后性特征。一般而言,一国商品进口总额主要受到该国总产出、国民收入水平和汇率波动的影响,而疫情的传播恰恰会对这些方面形成负面影响:(1)疫情的传播会导致疫情国消费、投资和对外出口的下降,引发国内总产出和国民收入下降,从而减少对国外商品的需求,进口随之下降;(2)经济基本面恶化可能导致疫情国汇率贬值,进而导致对进口商品需求的下降。因此,疫情国的进口会随着疫情的蔓延而出现下降的趋势。

二、流行病疫情冲击疫情国外贸的国际经验分析

世界卫生组织自从设立“国际公共卫生紧急事件(PHEIC)”制度以来,共有6次疫情被宣布为PHEIC事件(见表1),这些疫情事件均对疫情国经济造成了严重的负面冲击:2009年墨西哥的甲型H1N1流感事件仅对墨西哥的旅游经济就造成约75亿美元的损失,对国民经济的整体冲击更为严重;2014年爆发的西非埃博拉病毒疫情,在两年内引发的直接经济损失高达320亿美元,其中疫情最严重的几内亚、塞拉利昂和利比里亚三国直接经济损失约为130亿美元;2016年爆发的寨卡疫情给巴西造成的直接经济损失约为310亿雷亚尔,对南美地区造成的直接经济损失高达570亿雷亚尔[1]。

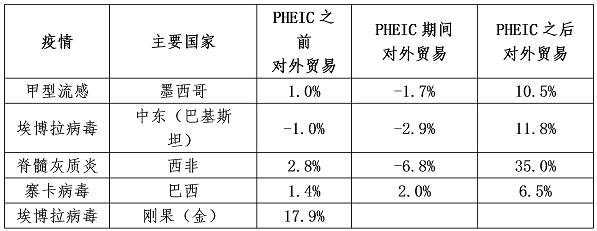

表1 历次PHEIC情况简介

数据来源:WHO等相关网站整理。

值得注意的是,世界卫生组织从未在PHEIC状态下给出过“限制贸易”的建议,即不建议限制主要疫情国(区域)对外贸易。然而,疫情依旧对疫情国外贸带来了严重的冲击(见表2),这些冲击具有以下特征:(1)疫情期间的对外贸易均有所下降,其中西非地区受到脊髓灰质疫情影响,货物贸易季度同比下降9.6%。(2)疫情过后的对外贸易均出现回升,其中西非地区贸易季度同比增长41.8%。(3)总体来看,疫情国的对外贸易呈现出先降后升的V型变化趋势,如果能够有效控制疫情恢复生产,则对外贸易能够有效恢复。

表2 PHEIC对主要疫情国(地区)对外贸易影响(季度同比增长率)

数据来源:WHO,Bloomberg整理[2]。

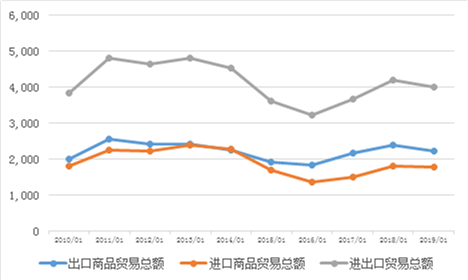

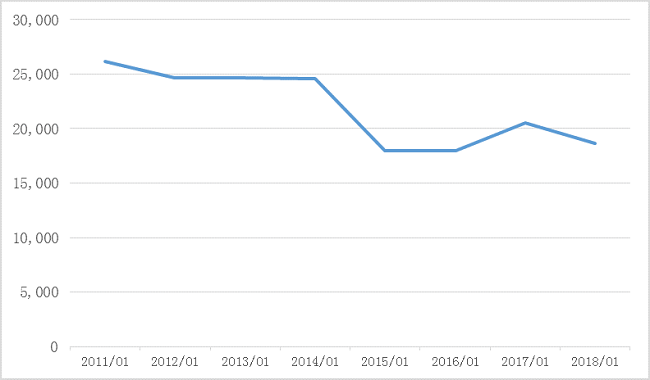

三、流行病疫情冲击外贸的案例分析:巴西寨卡疫情

2015-2016年寨卡病毒在中南美洲扩散,其中最为严重的国家是巴西。2015年5月巴西确诊第一例寨卡病毒感染病例,2016年2月寨卡病毒疫情被世界卫生组织列为PHEIC事件,同年11月正式取消。寨卡病毒引发的PHEIC事件,对巴西出口贸易和进口贸易造成了不同程度的冲击(见图1):2015年以来巴西进口和出口业务呈现下降趋势,随着寨卡病毒被认定为PHEIC事件,2016年末巴西进出口总额降至阶段性低点,而当疫情被控制和PHEIC事件被消除后,2017年末巴西进出口总额均出现显著反弹,巴西的外贸随着疫情的传播、发展和控制而呈现出典型的V型走势。

图1 巴西进口、出口和进出口商品贸易 单位:亿美元

数据来源:Wind数据库。

1、寨卡疫情对巴西出口的影响

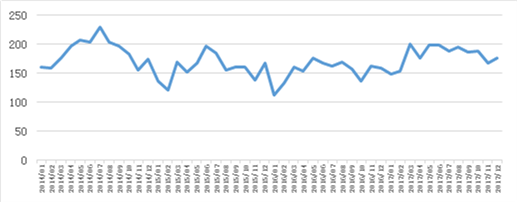

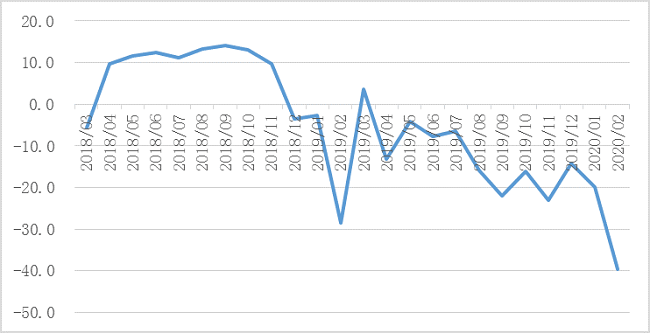

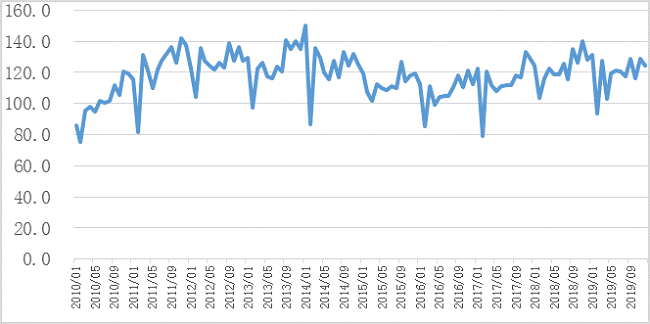

巴西一直是农产品和能源出口大国,然而2015年全球大宗商品价格大幅下降,国际贸易总需求持续低迷,导致巴西商品出口面临严重冲击,叠加寨卡疫情的负面影响,使得2016年末巴西出口贸易总额比2014年末下降了17.8%[3],剔除国际市场总需求变动对巴西出口贸易的影响[4],以及大宗商品的需求价格弹性问题,寨卡疫情对巴西出口造成的直接冲击约为4.5%-8.5%。从影响周期来看,2015年5月和6月商品出口保持增长,自7月开始下降,表明寨卡疫情对出口的负面影响存在约2个月的滞后期;商品出口在2016年1月下降至阶段性低点,宣布PHEIC事件后,出口自2016年2月起反而波浪式上行,到宣布取消PHEIC的11月,商品出口额已经反弹至162.2亿美元,表明负面冲击持续期限为7个月(见图2)。

图2 巴西出口贸易月度数据 单位:亿美元

数据来源:Wind数据库。

列为PHEIC事件后巴西出口企稳反弹是一个值得讨论的问题,可能的原因是2014年7月至2016年1月雷亚尔汇率持续贬值的效果开始显现,且月度出口数据也与其月度GDP较为接近。从2015年5月爆发寨卡疫情到2016年2月宣布PHEIC期间,月度GDP走势整体下行,但列为PHEIC之后,月度GDP反而企稳略有回升,取消PHEIC后,月度GDP出现了温和增长(见图3),但与2014年的整体水平仍有较大差距。这表明被列为PHEIC事件无需恐慌,这并不是导致宏观经济和外贸出口下滑的关键因素,控制疫情的实际扩散和恶化程度才是保证宏观经济和对外贸易企稳的关键,这是巴西寨卡疫情给我们的启示,对于当前世界范围内疫情的控制具有很强的借鉴意义。

图3 巴西GDP月度数据 单位:亿美元

数据来源:Wind数据库。

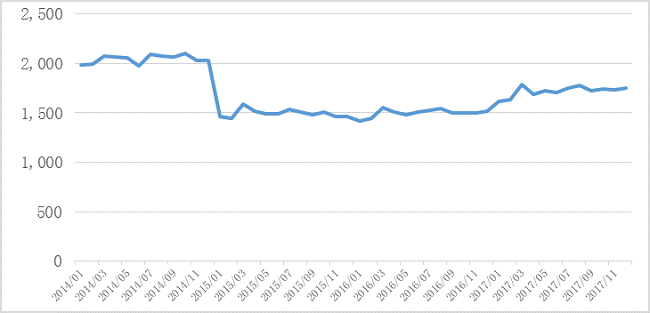

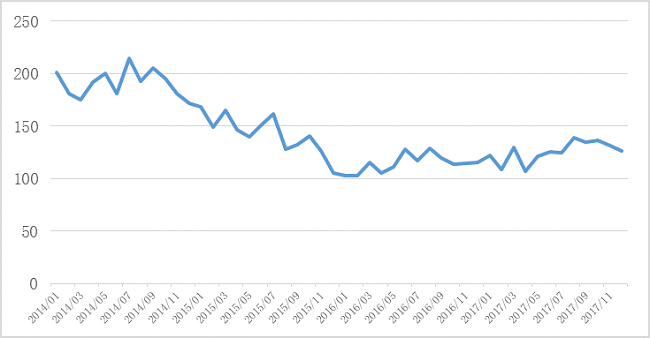

2、寨卡疫情对巴西进口的影响

前文分析过,一国商品进口总额主要受到该国总产出、国民收入和汇率波动的影响,因此,一国商品进口的变化主要从经济总量和汇率水平两个角度分析。寨卡疫情发生后,巴西进口从2014年末的2291亿美元下降至2016年末的1375.5亿美元,下降幅度高达39.9%。是哪些因素导致了进口的大幅下降?

首先,关注巴西经济总量下降带来的进口滑坡影响。自2014年以来,全球大宗商品价格持续走低和世界贸易大幅下降,全球需求低迷,同期巴西政府财政政策扩张不力,前期应对通胀巴西央行被迫提高利率导致国内投资陷入困境,叠加寨卡疫情和所引发的PHEIC事件,对巴西的消费、投资和出口贸易造成直接冲击,导致巴西GDP显著下滑(下图4),从2014年末的24548亿美元下降至2016年末的17995亿美元,下降幅度达到26.7%。GDP的大幅下滑,必然会带来进口的下降。

图4 巴西GDP年度数据 单位:亿美元

数据来源:Wind数据库。

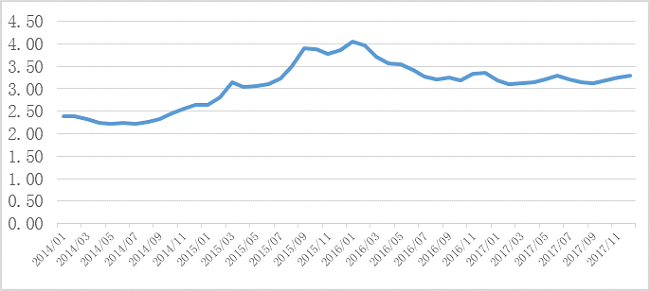

其次,关注巴西本币汇率波动带来的进口下降影响。2014年至2016年期间巴西经济基本面持续恶化,导致雷亚尔汇率的贬值程度颇为剧烈[5](见图5)。随着本币的剧烈贬值,巴西的进口实力大为削弱,对巴西进口商品贸易的形成了非常不利的冲击。

最后,分析寨卡疫情对巴西进口的影响。一般而言,一国进口下降的幅度与国内生产总值下降的幅度呈现一定的比例关系。通过分析寨卡疫情对巴西消费、投资和出口造成的负面影响,特别是PHEIC事件下出现人员限制重创巴西旅游业[6],以及联合国开发计划署公布的直接社会经济损失为310亿雷亚尔,大致可以推算出寨卡疫情对巴西GDP造成的损失约为700亿-1000亿美元,约占2014年末GDP的2.9%-4.5%,再结合汇率贬值的情况,寨卡疫情通过作用于巴西总产出,间接造成巴西进口的下降幅度约为4.2%-7.5%。

图5 巴西雷亚尔汇率 美元:雷亚尔 买入价

数据来源:Wind数据库。

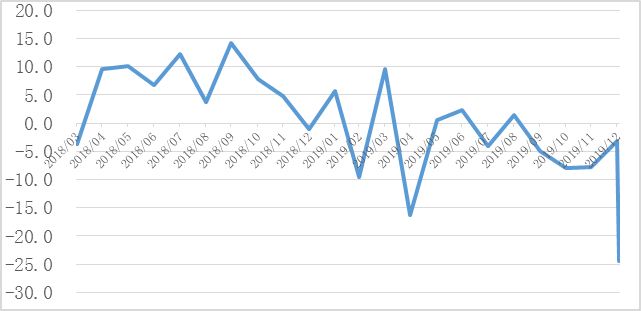

从影响周期的角度看,2015年6月和7月商品进口额保持增长,自8月开始下降,表明寨卡疫情对进口贸易的负面影响存在滞后期,滞后期限约3个月(见图6);月度进口额在2016年2月下降至阶段性低点,PHEIC事件后随着月度GDP走势的变化先升后降,到宣布取消PHEIC的12月进口额虽略高于宣布PHEIC的2月,但仍然显著低于2015年7月的阶段性高点,表明巴西国内宏观经济走势叠加寨卡疫情对其商品进口贸易的负面冲击持续期较长。

图6 巴西进口贸易月度数据 单位:亿美元

数据来源:Wind数据库。

3、寨卡疫情对巴西外贸的总体冲击

寨卡疫情期间,巴西进出口下降的幅度和周期各不相同,影响因素也有差异,总体特征如下:

(1)寨卡疫情直接导致巴西出口下降了约4.5% - 8.5%;疫情对出口的负面影响存在约2个月的滞后期,负面冲击持续时间为7个月;

(2)寨卡疫情间接导致巴西进口下降了约4.2%-7.5%;疫情对进口的负面影响存在约3个月的滞后期,疫情对进口负面冲击的持续期限较长。

(3)寨卡疫情结束后,巴西进出口均出现明显反弹,其中出口贸易总额同比增长17.5%,基本回到受疫情冲击前的2014年末水平,但进口额同比仅增长了9.6%,显著低于2014年末的水平[7],这表明疫情冲击下的进口贸易很难在短期内恢复。

(4)寨卡疫情期间,巴西进口贸易下降的幅度(39.9%)远远超过出口贸易下降幅度(17.8%),疫情控制之后,巴西进口贸易恢复的幅度(9.6%)远远低于出口贸易恢复幅度(17.5%),因此,不仅要关注疫情对疫情国出口造成的直接冲击,更要密切关注疫情对疫情国进口造成的间接冲击。这对于今天的中国而言具有特别重要的信号意义:在新冠肺炎疫情全球大流行的背景下,我国要特别关注疫情对疫情国进口的冲击,因为这也就是对中国出口的冲击,我国的稳外贸政策必须考虑这个因素的影响。

四、新冠肺炎疫情全球大流行对我国出口的影响分析

新冠肺炎疫情自2019年年底在我国大规模爆发以来,引起了国际社会的广泛关注,2020年1月30日世界卫生组织宣布为PHEIC事件,经过我国政府和人民的艰苦努力,目前疫情得到初步控制,在继续加强疫情管控的同时,复工复产已经成为当前的重要工作。但是,自2月下旬起,疫情在全球范围内有大流行的趋势:3月12日,世界卫生组织宣布新冠肺炎疫情已经全球大流行;截止到3月19日,全球(不含中国)累计确诊新冠肺炎病例138705例,共有147个国家报告有确诊病例出现。

因此,分析新冠肺炎疫情对我国出口的影响,就要从疫情国和非疫情国两个角度展开:当我国是疫情国时,疫情对出口的影响是直接冲击,当我国是非疫情国时,疫情对我国出口的冲击要考虑境外其它疫情国由于经济下滑而导致对中国进口需求下滑带来的影响。因此,借鉴寨卡疫情对巴西外贸冲击的经验,本文构建了一个新冠肺炎疫情冲击我国外贸出口的两阶段模型,通过综合考虑这两种因素的影响,预测疫情对中国出口冲击的幅度和周期,力图为政策制定提供可参考的依据。

1、疫情冲击我国外贸出口的两阶段模型

从目前的疫情发展趋势看,我国疫情基本得到控制,习近平总书记3月10日视察武汉,标志着我国的疫情防控进入了一个新阶段,但海外疫情正处在大流行的爆发期,钟南山院士在接受采访时表示,海外的疫情大概要持续到6月份。因此,我国出口受到疫情的冲击也就相应的分为两个阶段,第一个阶段是我国作为主要疫情国条件下对外出口贸易受到的冲击,第二个阶段是疫情世界大流行背景下,我国作为非主要疫情国条件下对外出口贸易受到的冲击,这两个阶段从时间节点上看正好前后衔接,因此,我国出口将在未来一段时间内持续受压,具体的模型内容如下:

(1)第一阶段冲击:本国疫情冲击我国外贸出口的路径与机理

文章第一部分已经对这个冲击做了理论分析,结合我国这次疫情的情况来看,疫情对我国出口的第一阶段冲击(供给端冲击),主要体现为疫情防控措施导致的企业停工停产,出口额大幅下降,以及其它国家对我国实行疫情防控措施导致的商品的运输成本、检疫成本和仓库成本增加,间接导致我国出口商品竞争力下降。结合巴西的经验可以简单推测,这个阶段的冲击可能持续到2020年6月,负面冲击的高峰期间应为2-3月,主要是由于大量出口企业停工停产造成,从4月份第一阶段供给端冲击开始将会有效缓解,出口有望实现回升。

(2)第二阶段冲击:海外疫情冲击我国外贸出口的路径与机理

前文在分析巴西疫情经验时特别提到,疫情对疫情国进口造成的间接冲击特别值得我国关注,因为这相当于直接冲击了我国的出口。因此,海外疫情冲击我国外贸出口就构成了新冠肺炎疫情对我国出口冲击的第二阶段(需求端冲击)。这个阶段的冲击要关注两个层面的内容:一是对疫情国进口总量的冲击,疫情扩散会引发主要出口对象国的企业部门生产出现停滞,货物运输和人员流动受到限制,导致出口对象国总产出水平和对华商品进口总需求下降,进而导致中国出口下降。二是疫情对全球价值链和产业链的冲击,当前价值链和产业链全球化趋势已经不可逆转,全球价值链呈现双环流的格局,中国已经成为连接发达国家和发展中经济体价值链的交汇国,是“环流共轭”的核心节点型枢纽国,一旦新冠肺炎疫情导致美国、欧盟、日本等发达经济体的价值链运转停滞,将会导致中国在全球产业链上的加工消费品失去市场需求。因此,我国必须高度重视境外疫情全球流行对我国出口的影响。

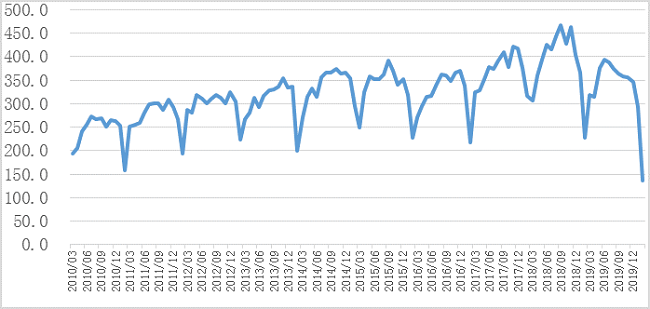

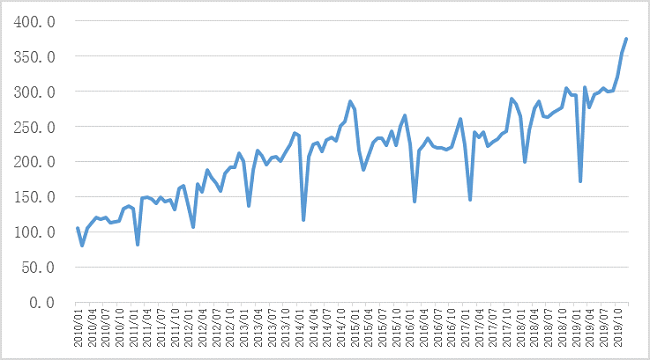

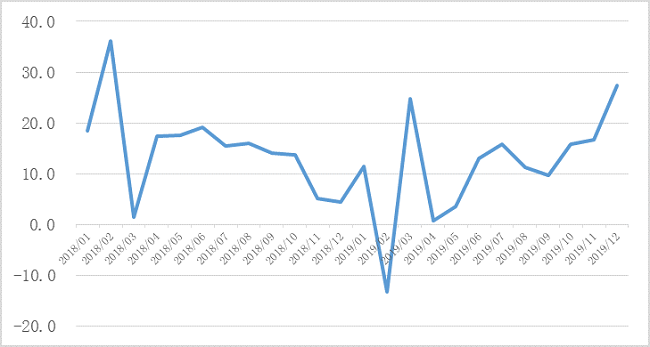

2、疫情冲击我国出口的两阶段案例研究:基于中美贸易的分析

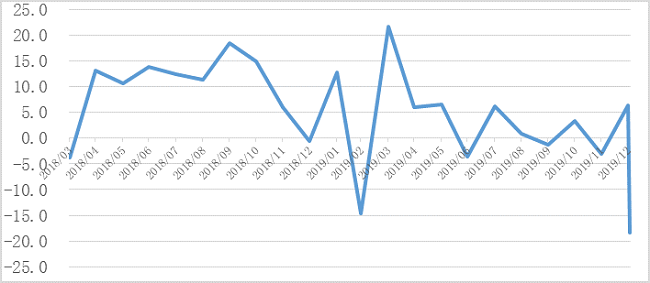

中国海关统计,2020年1-2月中国对美出口额仅为429.7亿美元,同比大幅下降27.7%,结合Wind数据进行估算,2020年前两月对美出口额分别为292.7亿美元和137亿美元[8]。结合近期的中美贸易数据看,由于中美贸易摩擦的影响,自2019年6月起,中国对美月度出口额呈现显著的下降趋势(见图7),自2018年12月起(除2019年3月外),中国对美月度出口额同比增速始终为负(见图8)。

图7 中国对美出口贸易额月度数据 单位:亿美元

数据来源:中国海关和Wind数据库整理。

图8 中国对美出口贸易额当月同比增速 单位:%

数据来源:中国海关和Wind数据库整理。

(1)疫情对中国对美出口的第一阶段冲击

2020年2月中国对美出口额为自2010年以来的月度出口最低值,预计在处于供给端负面冲击高峰期的3月,对美出口额约为240亿美元-260亿美元[9],一季度对美出口额约为680亿美元。第二季度第一阶段供给端冲击减弱,第二阶段需求端冲击开始显现,预计对美月度出口额有所回升,平均月度出口额预计约310亿美元,二季度对美出口总额约930亿美元。预计上半年对美出口总额约为1610亿美元,较之2019年上半年出口额1993亿美元,预计同比下降19.2%。

(2)疫情对中国对美出口的第二阶段冲击

截至3月19日,美国累计确诊新冠肺炎病例9041例,累计死亡146例,当前死亡率1.61%。总统特朗普宣布美国进入紧急状态,国会也批准了500亿美元的防疫资金支出法案,美联储连续两次紧急降息后,联邦基准利率已接近0,但美国资本市场仍然连续大幅下跌,一月之内跌幅超过30%,显示了金融市场对疫情影响下美国经济的悲观预期。

随着新冠疫情在美国的扩散,美国经济面临着居民部门消费减少和企业部门生产投资萎缩的打击,标普评级就因疫情影响将2020年度美国经济增长预测从1.9%下调至1.6%;同时,受原油价格大跌和疫情传播的双重影响,美股出现大幅下跌,这将会导致美国家庭部门资产负债表恶化,引发国民收入水平下降,进而导致对华进口需求下降。巴西寨卡疫情案例表明,疫情对一国进口的负面影响存在约3个月的滞后期,基于美国的实际情况,预计新冠疫情对美国进口的负面冲击将在2020年第二季度末开始显现,在第三季度达到高峰,第四季度开始有所好转。

Wind数据显示,每年美国对华进口额是从3月份开始攀升,在9-11月达到峰值,此后出现下降,呈现倒V型走势(见图7),而新冠肺炎疫情所带来的第二阶段冲击将会显著拉低2020年度美国对华进口贸易倒V型走势的峰值,结合2019年中国对美月度出口情况,预计2020年第三季度,中国对美平均月度出口额约为380亿美元,第三季度总出口额约为1140亿美元;考虑到第四季度新冠肺炎疫情在美国境内基本可控,预计第四季度中国对美平均月度出口额约为360亿美元,第四季度总出口额约为1080亿美元。预计下半年对美出口总额为2220亿美元,较之2019年下半年出口额2185亿美元,同比增长1.6%[10]。

综上所述,由于受到新冠肺炎疫情的负面冲击,预计2020年度中国对美出口总额约为3830亿美元,相比于2019年度的4180亿美元,同比下降8.4%。这个下降幅度还算相对温和,一个很重要原因是受中美贸易摩擦的影响,2019年中美贸易额的基数较低,随着中美第一阶段协议的达成,2020年中国对美出口理应有个恢复性反弹,但受新冠肺炎疫情的影响,预测反而会出现负增长,这再次提醒我们要重视疫情全球流行对我国出口的负面冲击。

3、疫情对我国与主要贸易伙伴国出口业务的冲击

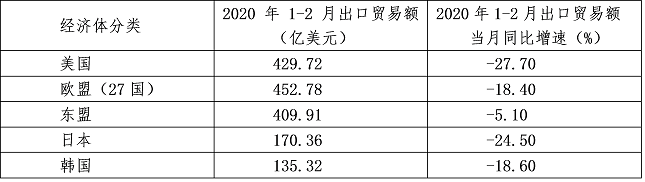

当前我国出口贸易的主要伙伴国[11](地区)为美国、欧盟、东盟、日本和韩国,而这些国家(地区)恰恰是此次疫情的重灾区。中国海关数据显示,2020年1-2月中国对美国、欧盟(27国)[12]、日本和韩国出口额分别为429.72亿美元、452.78亿美元、170.36亿美元和135.32亿美元,同比增速分别为-27.7%、-18.4%、-24.5%和-18.60%,对东盟地区出口额为409.91亿美元,同比下降5.1%(见表3)。

表3 2020年1-2月中国对部分主要经济体出口数据及同比增速

数据来源:中国海关和Wind整理。

借鉴巴西寨卡疫情的经验,以及上文对中美贸易的测算,运用本文构建的疫情冲击出口的两阶段模型,对我国与主要外贸伙伴欧盟(27国)、东盟、日本、韩国的出口情况进行测算,具体结果如下:

(1)疫情对中国向欧盟(27国)出口的负面冲击

截至3月19日,欧盟27国累计确诊病例83686例,累计死亡4022例,死亡率4.8%,是当前世界疫情形势最严峻的地区,目前已有14个国家宣布进入紧急状态,多个国家宣布关闭边境,疫情特别严重的意大利、德国、西班牙、法国等国家都采取了程度不同的封城举措,目前欧盟27国的疫情仍在继续发展过程中,当前的防疫措施见到效果需要时间,疫情迎来拐点尚需时日。

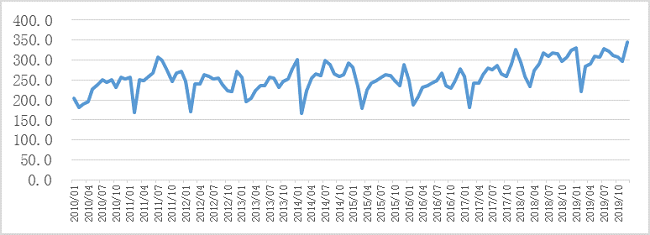

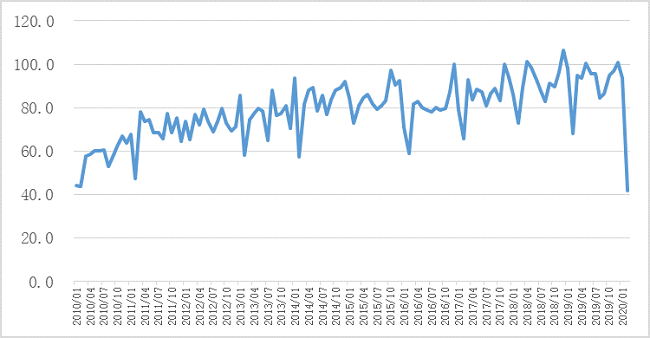

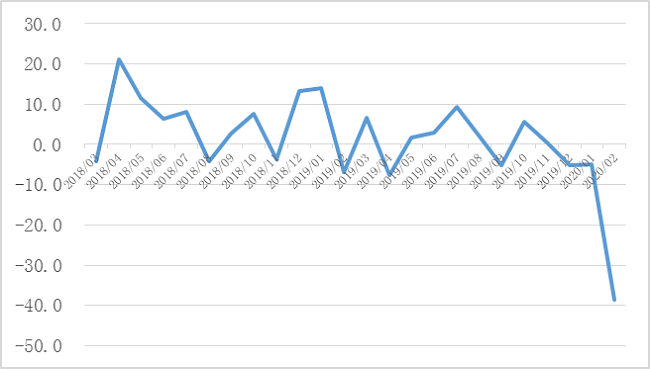

自2010年以来,特别是在中美经贸摩擦背景下,中国对欧盟(27国)出口贸易总体呈现波段上行趋势,2019年12月对欧盟月度出口额高达345.2亿美元,是自2010年以来的月度最高值(下图9)。而受到新冠肺炎疫情影响叠加春节假期等因素,2020年1-2月中国对欧盟出口贸易额仅为452.78亿美元,出口同比大幅下降18.4%(下图10),预计在处于第一阶段供给端负面冲击高峰期的3月,对欧盟出口额约为250亿美元,第一季度约为702亿美元;第二季度开始供给端冲击减弱,预计二季度对欧盟出口有所回升,平均月度出口额预计约280亿美元,第二季度对欧盟出口总额约840亿美元。

图9 中国对欧盟(27国)出口贸易额月度数据 单位:亿美元

数据来源:中国海关和Wind数据库整理。

图10 中国对欧盟(27国)出口贸易额当月同比增速 单位:%

数据来源:中国海关和Wind数据库整理。

结合近五年来中国对欧盟(27国)月度出口情况来看,中国对欧盟月度出口贸易额高峰期一般集中在每年8-12月,下半年是中欧贸易的高峰,而此次疫情的第二阶段需求端冲击对欧盟进口的影响主要是从二季度末开始,这将会大大降低中国对欧盟的出口额。因此,预计三季度对欧盟平均月度出口额约300亿美元,三季度出口总额约900亿美元;考虑到四季度新冠肺炎疫情基本可控,预计四季度平均月度出口额约为320亿美元,四季度出口总额约为960亿美元。

综上,预计2020年度对欧盟出口总额约3400亿美元,相比于2019年度的3655亿美元,同比下降6.9%。

(2)疫情对中国向日本出口的负面冲击

截至3月19日,日本累计确诊病例1634例,累计死亡38例,死亡率2.33%,全国47个一级行政区中已有36个行政区出现了新冠肺炎确诊病例。由于东京奥运会的举办前景受制于疫情的发展态势,日本政府为了奥运会能如期举行,采取了相对保守的防疫措施,在病例检测等方面并未完全放开,因此,当前日本的疫情形势尚不明朗。

近年来,中国对日本出口较为稳定,2014年1月对日出口额高达150.4亿美元,是自2010年以来的月度最高值(见图11)。受到新冠肺炎疫情影响叠加春节假期等因素,2020年1-2月对日出口额仅为170.36亿美元,同比大幅下降24.5%,处于阶段性低点(见图12)。预计在处于第一阶段供给端负面冲击高峰期的3月,对日出口额约为100亿美元,第一季度出口总额约为270亿美元。

图11 中国对日本出口贸易额月度数据 单位:亿美元

数据来源:中国海关和Wind数据库整理。

图12 中国对日本出口贸易额当月同比增速 单位:%

数据来源:中国海关和Wind数据库整理。

Wind数据显示中国对日本出口额在各季度都相对平均,结合近五年来中国对日本月度出口情况,第二季度开始第一阶段供给端冲击减弱,第二阶段需求端冲击开始显现,由于日本有东京奥运会的刺激,同时目前披露出来的疫情状况尚在可控状态,因此预计4-9月中国对日平均月度出口额约为110亿美元,4-9月对日出口总额约660亿美元。考虑到四季度新冠疫情在世界范围内基本可控,这有助于日本在一定程度上恢复对华进口需求,预计四季度平均月度出口额约为125亿美元,四季度出口总额约为375亿美元。

综上,预计2020年度中国对日本出口总额约1305亿美元,相比于2019年度的1432.2亿美元,同比下降8.9%。

(3)疫情对中国向韩国出口的负面冲击

截至3月19日,韩国累计确诊新冠肺炎病例8565例,累计死亡91例,死亡率1.06%,韩国政府采取了包括封城、停学等一系列措施来控制疫情的扩散,目前韩国的疫情已经过了爆发的高峰期而进入到相对可控的阶段,日均新增病例连续低于100例,死亡病例也越来越少,防疫效果明显。

近年来中国对韩出口呈现波段上行趋势,但受新冠肺炎疫情影响叠加春节假期等因素,2020年1-2月对韩出口额仅为135.32亿美元,同比大幅下降18.6%,韩国海关和贸易发展机构(KCTDI)统计1月韩国自中国进口96.77亿美元,即2月中国对韩出口额仅为41.8亿美元,是自2010年以来的月度最低值(见图13),当月同比下降38.5%(见图14)。预计在处于第一阶段供给端负面冲击高峰期的3月,中国对韩出口额约为70亿美元,一季度对韩出口额约205亿美元。

图13 中国对韩国出口贸易额月度数据 单位:亿美元

数据来源:中国海关、韩国海关和贸易发展机构(KCTDI)和Wind数据库整理。

图14中国对韩国出口贸易额当月同比增速单位:%

数据来源:中国海关、韩国海关和贸易发展机构(KCTDI)和Wind数据库整理。

结合近五年来中国对韩国月度出口情况,每年中国对韩出口贸易额在一季度和三季度相对偏低,在二季度和四季度相对较高。当前韩国疫情正日益临近拐点,是中国以外第一个疫情趋向可控的国家,因此疫情第二阶段需求端冲击对韩国进口的负面影响将从二季度中期开始,这将拉低二季度这个传统对韩出口旺季的数据,预计二季度对韩平均月度出口额约80亿美元,二季度对韩出口总额约240亿美元;三季度对韩平均月度出口额约70亿美元,三季度对韩出口总额约210亿美元。考虑到四季度本是对韩出口旺季,且新冠肺炎疫情第四季度世界范围内基本可控,有助于韩国在一定程度上恢复对华进口需求,预计四季度对韩平均月度出口额约为95亿美元,四季度出口总额约为285亿美元。

综上,预计2020年度对韩出口总额约为940亿美元,相比于2019年度的1110亿美元,同比下降15.3%。

(4)疫情对中国向东盟出口的负面冲击

截至3月19日,东盟地区累计确诊新冠肺炎病例1925例,累计死亡39例,死亡率2.02%,相对而言,东盟地区的疫情形势较为稳定,目前尚未出现大面积传播的情形,这可能与其地处热带温度较高有关。

近年来中国对东盟出口呈现大幅上升趋势(见图15),对东盟月度出口额大部分时间保持正增长(见图16),2019年12月中国对东盟月度出口额高达375.3亿美元,是自2010年以来的月度最高值。

图15 中国对东盟出口贸易额月度数据 单位:亿美元

数据来源:中国海关和Wind数据库整理。

图16 中国对东盟出口贸易额当月同比增速 单位:%

数据来源:中国海关和Wind数据库整理。

相比欧美韩日,此次新冠肺炎疫情对中国与东盟地区的外贸活动冲击较小,2020年1-2月中国对东盟出口额为409.9亿美元,同比下降5.1%,预计在处于第一阶段供给端负面冲击高峰期的3月,中国对东盟出口额约为280亿美元,一季度对东盟出口额约690亿美元。

结合近五年来出口贸易情况看,中国对东盟出口呈现季度性增长态势:一季度相对较低,二季度和三季度攀升,四季度达到峰值。由于东盟地区的疫情相对可控,对东盟进口的影响也就相对较小。据此估算,预计二季度对东盟平均月度出口额约290亿美元,二季度对东盟出口总额约870亿美元;三季度对东盟平均月度出口额约300亿美元,三季度对东盟出口总额约900亿美元。考虑到四季度是中国对东盟出口的高峰期,预计四季度对东盟平均月度出口额约为340亿美元,四季度出口总额约为1020亿美元。

综上,预计2020年度对东盟出口总额约为3480亿美元,相比于2019年度的3602亿美元,同比下降3.4%。

4、疫情对我国出口冲击的总体估计

根据中国海关统计,2020年1-2月中国进出口货物贸易总额为4.12万亿元,同比下降9.6%。其中,出口2.04万亿元,同比下降15.9%;进口2.08万亿元,同比下降2.4%。如折合美元计价,2020年1-2月中国进出口贸易总额为5919.9亿美元,其中出口贸易额为2924.5亿美元,同比下降17.2%,进口贸易额为2995.4亿美元,同比下降4%,进出口贸易逆差70.9亿美元。

从主要出口商品分项来看,受新冠肺炎疫情的冲击,2020年1-2月劳动密集型产品出口下降显著:服装出口160.62亿美元,同比下降20%;纺织品出口为137.73亿美元,同比下降19.9%;塑料制品出口81.57亿美元,同比下降16%;家具出口63.49亿美元,同比下降22.8%。

随着中国疫情的控制和海外疫情大流行,此次疫情对我国出口的影响也将体现为前后衔接的两个阶段,具体如下:

(1)第一阶段冲击:本国疫情对出口的供给端冲击

根据巴西的经验和中国与主要贸易伙伴国的出口贸易分析,可以简单推测此次疫情对出口的第一阶段冲击:预计中国与5个主要贸易地区一季度出口总额为2547亿美元,同比下降18.8%;二季度出口总额为3210亿美元,同比下降8.2%。因此,从冲击幅度来看,新冠肺炎疫情对我国出口的第一阶段供给端冲击约为13.2%。

从冲击周期来看,寨卡疫情对巴西出口的负面冲击有2个月的滞后期,持续时间在7个月左右;由此可以推测新冠肺炎疫情对我国出口的负面冲击也有2个月左右的时滞,影响周期大概有6个月时间,因为我国在疫情防控方面具有更强的执行力,疫情发酵时间比一般国家要短,因此疫情的影响周期也会相对要短。考虑到春节所在月份从来都是进出口贸易的年度低点,结合今年的疫情情况,推测3月份对外出口额将是本次疫情对出口冲击的最低点,预计3月份出口增速同比下降21%,4月份起随着疫情控制的逐步好转以及复工复产的不断增多,出口增速有望企稳回升,但由于海外疫情的扩散,出口增速的回稳波折较多,特别是随着海外各国也采取严格的封城等措施,出口增速的回升力度也会受到极大的限制。

(2)第二阶段冲击:海外疫情对我国出口的需求端冲击

因为新冠肺炎疫情的冲击,OECD将2020年全球经济增长率从之前的2.9%降至2.4%,随着疫情大流行,全球经济增长率可能会更低,增长率的下滑必然会带来境外疫情国对华进口的减少。根据前文的测算,三季度中国对这5个国家的出口额约为3480亿美元,同比下降4.1%;四季度中国对这5个国家的出口额约为3720亿美元,同比下降0.1%。因此,从冲击幅度来看,新冠肺炎疫情对我国出口的第二阶段需求端冲击约为2%。

表面来看,疫情对我国出口第二阶段需求端冲击似乎没有预期中的严重,其中一个很重要的扰动因素是中美经贸摩擦的影响下中国对美出口贸易额在2019年下半年急剧下降,2019年下半年对美出口额同比2018年下半年下降了16.5%,因此造成了2019年下半年出口数据的低位态势。一方面如果剔除美国,只看中国与其余四个主要贸易地区的出口数据可以发现,2019年下半年中国对其他四个主要贸易地区的出口总额同比2018年下半年增长5.8%,而预计2020年下半年同比2019年下半年降低3.6%[13],这意味着2020年下半年的同比增速环比较2018年低9.4个百分点;另一方面中美在2020年1月签署第一阶段贸易协定,使得市场在疫情爆发之前普遍预期今年中国对美出口可能会同比增长10%左右,现在由于疫情在第二阶段的需求端冲击,下半年中国对美出口预测仅增长1.6%[14],相较于疫情爆发之前的预期下降了8.4个百分点,这与中国对其余四国出口增速预测的变化值较为接近,也就是说,疫情第二阶段需求端的冲击将会拉低中国出口同比增速相对下降的幅度为8.4%-9.4%。因此,从冲击幅度的角度看,今年下半年的对外出口贸易增速依旧面临着大幅下降的可能。

(3)新冠肺炎疫情对我国出口的整体冲击

综合我国作为主要疫情国和疫情世界大流行的背景,此次新冠肺炎疫情对我国出口的冲击将呈现双期衔接的态势:3月份可能是本次疫情冲击出口的最低点,大概同比下降21%,从4月份开始,出口随着国内疫情的控制和复工复产进度的加快而逐步回升,疫情第一阶段供给端冲击开始减弱。但此时疫情世界流行的趋势对我国出口的第二阶段需求端冲击开始显现,也就是我国出口刚刚开始恢复正常时,疫情世界流行带来的外需不足问题开始显现,期间虽有回升但较为曲折,直到年底才可能见到较为明确的复苏态势。综合估计,此次新冠肺炎疫情对我国出口的冲击幅度大概会影响我国2020年出口同比下降7.3%,影响周期大概是10个月,2020年四季度后半段才可能出现较为明确的回升信号。

五、结论和对策建议

通过上文的分析可以看出,在新冠肺炎疫情全球流行的背景下,我国出口面临的冲击来自两个方面:一是我国作为疫情国出口面临的压力,即疫情对出口的第一阶段供给端冲击,二是其它疫情国经济下滑对我国进口需求减少带来的压力,即疫情对出口的第二阶段需求端冲击;这两个压力前后衔接,当我国疫情可控、生产恢复时,海外疫情国正处在疫情冲击经济下滑进而进口需求减少的节点,也就是说,我国内部问题解决要准备发力外需时,外需出现了需求不足的困境,这就使得疫情对我国出口的冲击呈现出先供给受限、后需求不足的特征,外贸出口的压力接踵而来,稳外贸面临的形势更加复杂,这就要求稳外贸的政策要具有足够的前瞻性和灵活性。

首先,要加大稳外贸政策的前瞻性,高度重视疫情扩散带来的外需不足压力。当前的稳外贸政策发力点主要在保证供给恢复,对于外需不足的形势还要给予高度的重视,类似于2008年下半年外需大幅下降的情形,要有充分的预案和政策储备,一旦疫情对我国出口外需的压力明显显现时,要及时有效的出台政策予以对冲。

其次,要提高稳外贸政策的灵活性,在稳住外贸总量的过程中加大外贸结构优化的力度。当前我国已是世界第一贸易大国,在世界贸易中的影响力不仅仅体现为总量大,也体现为在价值链中的层次不断提高,比如此次新冠肺炎疫情的重点疫情国日本韩国都是半导体产业链的核心国家,疫情对半导体产业链的影响很大,如果我国能够借此机会提升在半导体等产业链中的位置,抢占产业制高点,对于我国的可持续发展具有重要意义。

最后,要用足用好出口信用保险这个逆周期政策工具,稳定外贸基本盘。解决了企业没订单的问题,缓解了企业订单不好的问题,还要满足企业有订单敢接的要求,这就要发挥出口信用保险在稳外贸中的独特作用,稳定外贸企业的信心,解决出口企业的后顾之忧,满足外贸企业的融资需求,为战胜疫情带给我国出口的困难提供坚实的保障。

[1]数据来源于联合国开发计划署(UNDP)公布的数据。

[2]此处主要疫情国(地区)对外贸易均为季度同比增长数据,区间值为前后四个季度平均值;中东以疫情最严重的巴基斯坦为样本,综合疫情发展情况,采取2014-2016年年度数据为PHEIC期间样本;刚果金疫情为近期发展,最新数据WHO网站尚未更新。

[3]为了消除巴西汇率波动的影响,此处巴西出口商品贸易均以美元计价。

[4]这种剔除方法的基本思路是:选取全球平均贸易总需求水平代表巴西出口贸易面临的外部需求变动,用世界银行全球商品和服务进口总额同比增速指标表示,2014年至2016年受到全球大宗商品价格大幅下降的影响,全球平均贸易总需求下降了约13.1%。针对全球贸易总需求下降幅度的测算,选取世界银行的全球商品和服务进口总额同比增速数据反映平均水平,2015年和2016年全球商品和服务进口总额同比增速分别下降了10.88%和2.41%,即2016年末全球贸易总需求比2014年下降了13%,数据来源:Word Bank。

[5]雷亚尔汇率波动测算,选取巴西商业银行买入价月度数据进行算术平均表示年度数据,2014年度美元:雷亚尔汇率为2.35,2015年至2016年期间美元:雷亚尔汇率为3.41,两者比值为1:1.45,即同一出口商品(以美元计价)在2014年出口额是在2015-2016年出口额的1.45倍,数据来源:Wind。

[6]每年访问巴西的游客约为700万人次,旅游业等相关产业收入占巴西GDP的比重约为10%,疫情造成的人员流动限制则对巴西旅游业造成重创,旅客入境人数增速由2014年的10.6%下降至2015年的-1.9%,同时考虑到2016年里约奥运会的举办,英国Lancaster University根据其测算认为,寨卡疫情和PHEIC事件导致巴西旅游业收入下降约20%,约为500亿美元,约占巴西GDP的2%。

[7]即使到2018年末,巴西进口贸易总额也只恢复到1812亿美元,仍然低于2014年末的2291亿美元

[8]Wind数据显示,2020年1月美国对华进口贸易额(非季调)为332.8亿美元,对比以往月度数据,美方统计的对华进口贸易月度额一般高于中国对美出口贸易月度额30-50亿美元,取中间值,推算1月中国对美出口贸易额约为292.7亿美元,2月约为137亿美元。

[9]自2010年以来,中国对美出口贸易额月度环比最大增长为2017年3月,当月对美出口额为325.1亿美元,环比增长108亿美元。2020年3月虽然部分出口企业恢复生产,但是疫情没有得到彻底控制,因此预计3月出口额的环比增长可能接近但不会超过108亿美元的历史最高值。

[10]之所以2020年下半年中国对美出口会有正增长,是因为2019年下半年受中美贸易摩擦的影响,中国对美出口出现了大幅的下跌,同比跌幅为16.5%,使得2019年下半年的出口基数(2186亿美元)很低,正常情况下随着中美达成第一阶段协议,2020年下半年中国对美出口会有一个恢复性增长,同比增幅至少在10%以上,但由于疫情的影响,目前预测仅同比增长1.6%,说明疫情对疫情国的影响还是很明显的。

[11]根据出口总额占比排名来看,近年来我国出口对象排名前五的国家(地区)为美国、东盟(东南亚国家联盟)、欧盟(27国)、日本和韩国,中国对上述五个国家(地区)的出口总额约占中国对外出口贸易总额的60%,具有较强的代表性。

[12]2020年1月31日英国正式脱离欧盟,商务部和中国海关已经将英国和欧盟(余下27国)分别统计,2020年1-2月对欧盟27国出口额为452.78亿美元,后面关于对欧盟(27国)出口贸易的统计也将对英国的出口贸易额剔除。

[13]2018年下半年和2019年下半年,中国对欧盟(27国)、东盟、日本和韩国四个主要贸易地区的出口贸易总额分别为4881亿美元和5163.8亿美元,预计2020年下半年中国对这四个主要贸易地区的出口贸易总额位4980亿美元。

[14]2019年下半年中国对美出口额仅为2185.8亿美元,而受到疫情影响,预测2020年下半年对美出口额为2220亿美元。